Новый скандал с LIBOR приведёт к тяжелейшему финансовому кризису

Два года назад разразился нешуточный скандал, когда выяснилось, что крупные международные банки долгое время манипулировали ставкой LIBOR, наживаясь на этом мошенничестве. Но какими бы громкими ни были те события, они бледнеют на фоне того, что происходит сейчас. Сегодняшняя ситуация практически не привлекает внимания, хотя должна бы. Ведь нынешний гораздо более серьёзный, но менее известный «скандал» с LIBOR закончится не чем иным, как международным финансовым кризисом.

Лондонский Сити — финансовый центр, где ежедневно определяется LIBOR

Что такое LIBOR?

LIBOR — это аббревиатура, расшифровывающаяся как Лондонская межбанковская ставка предложения (London Interbank Offered Rate). Это эталон, формируемый исходя из процентных ставок, по которым крупнейшие банки дают друг другу кредиты на лондонском межбанковском рынке. Каждый день в 11-30 утра по лондонскому времени банки сообщают предполагаемую стоимость заимствований агентству Thomson Reuters, которое затем публикует усреднённое значение. LIBOR рассчитывается для 5 различных валют и для разных сроков кредитования (до одного года).

Будучи важнейшей эталонной ставкой мира, LIBOR выступает в качестве ориентира для коммерческих и потребительских кредитов, деривативов и других финансовых продуктов, исчисляющихся сотнями триллионов долларов. Процентные ставки по кредитам, привязанные к этому эталону, рассчитываются как значение LIBOR плюс какое-то количество базисных пунктов (сотых долей процента), которое зависит от специфики учреждения, типа кредита и кредитоспособности заёмщика.

Суть скандала с установлением ставки LIBOR

В июне 2012 года разразился скандал, когда стало известно, что крупнейшие банки, в частности Barclays, UBS, Rabobank и Королевский банк Шотландии, манипулировали LIBOR в собственных интересах по крайней мере с 1991 года.

Как упоминалось ранее, LIBOR лежит в основе деривативов на общую сумму, исчисляющуюся триллионами долларов. Трейдеры многочисленных банков вступили в тайный сговор и фальсифицировали ежедневное значение LIBOR в пользу своих позиций по деривативам. Эти махинации также создали иллюзию, что во время мирового кризиса банки находились в лучшем положении, чем это было на самом деле.

Учитывая внушительный объём деривативов и кредитования, даже незначительное изменение LIBOR может привести к миллионным прибылям или убыткам. Как стало известно из электронной переписки трейдеров Barclays, в результате каждой подтасовки в свою сторону в размере 0,01 процента они могли заработать «пару миллионов долларов».

Рынок деривативов — это игра с «нулевым балансом», то есть на каждого приобретшего есть свой потерявший. Так что мошеннические доходы банков и трейдеров были получены за счёт других ничего не подозревающих сторон. Многие из этих проигравших не были искушёнными трейдерами или банками. Так, американские муниципалитеты потеряли примерно 10 миллиардов долларов на процентных свопах. К пострадавшим относятся также владельцы жилья, платившие завышенные ставки по ипотечным кредитам. Помимо финансовых убытков, эти манипуляции нанесли удар по целостности мировой финансовой системы, подорвав доверие к ней в и без того трудное время кризиса.

В ходе длительного расследования, продолжающегося до сих пор, европейские и американские власти оштрафовали замешанные учреждения на 6 миллиардов долларов и предъявили уголовные обвинения 12 людям. По оценкам инвестиционного банка Keefe, Bruyette & Woods, банкам придётся заплатить примерно 35 миллиардов долларов по судебным искам вдобавок к штрафам.

А вот в чём настоящий «скандал» с LIBOR

На фоне скандала с установлением ставки LIBOR мир полностью упускает из вида гораздо более серьёзные события, всё это время разворачивающиеся прямо у него перед носом. Безусловно, мошенничество с фиксацией ставки — это из ряда вон выходящий случай. Но нанесённые им убытки исчисляются несколькими десятками миллиардов долларов, а это всего лишь капля в море мировой финансово-экономической системы. Да и к тому же, какие бы громкие слова не произносились, манипуляции сводились к сотым долям процента.

Гораздо более серьёзные опасения вызывает тот факт, что на протяжении последних пяти лет ставка LIBOR находилась на рекордно низком уровне. Это способствует надуванию огромного экономического пузыря по всему миру, который приведёт к тяжелейшему финансовому кризису. Счёт потерь для экономики будет исчисляться триллионами.

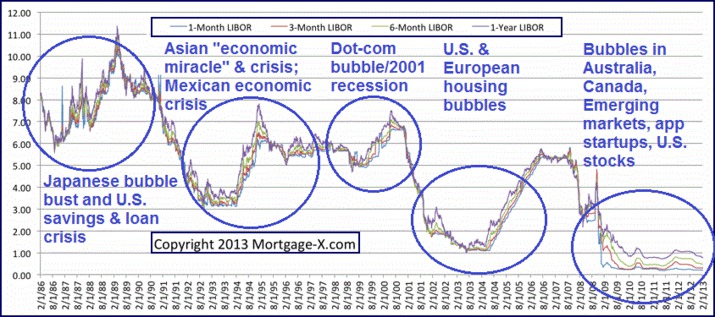

На диаграмме изображена динамика ставки LIBOR для доллара и 4 основных сроков — 1 месяц, 3 месяца, 6 месяцев, 1 год.

Подпись к изображению: Ставка LIBOR была рекордно низкой беспрецедентно долго

Ставка LIBOR для других валют (евро, иены, британского фунта, швейцарского франка) и всех сроков также была рекордно низкой.

Условия, когда процентные ставки низки, создают экономические пузыри, которые лопаются, когда процентные ставки, наконец, нормализуются. Низкие ставки неизбежно ведут к надуванию пузырей, потому что низкая стоимость заимствования вызывает кредитный бум и отталкивает от накоплений из-за снижения ставок по сберегательным счетам.

Как можно увидеть, падение LIBOR и ранее кончалось пузырями, которые приводили к кризисам, а затем ставка снова начинала расти.

Подпись к изображению: Пузыри и последующие кризисы последних трёх десятилетий

На диаграмме отмечены пузыри и последующие кризисы последних трёх десятилетий:

1. Японский пузырь; в США кризис сбережений и займов (конец 1980-х);

2. Азиатское «экономическое чудо» и последующий кризис (середина 1990-х); мексиканский экономический кризис 1994 года;

3. Пузырь «доткомов» (конец 1990-х);

4. Пузыри на рынках недвижимости США и Европы (середина 2000-х);

5. Экономические пузыри, надувающиеся с 2009 года. Они ещё не лопнули (подробнее об этом ниже).

Итак, начавшееся в 2009 году падение LIBOR создало ещё один глобальный пузырь, гораздо более опасный, чем прежние, уже хотя бы потому, что ставка никогда не держалась на таком низком уровне столь долгий срок. Это связано с тем, что большинство банков, влияющих на установление ставки, базируются в США и Британии. Обе страны столкнулись с серьёзным падением объёмов кредитования и «рецессией балансов». Экономики, где объёмы кредитования падают, находятся под угрозой начала дефляционной депрессии, с которой центробанки пытаются бороться путём максимально возможного снижения процентных ставок.

В то время как США, Британия, Япония и периферийные европейские страны столкнулись с «рецессией балансов» и слабым ростом кредитования, большинство других государств вышли из финансового кризиса без особых повреждений; у них наблюдается стабильный рост. При нормальных условиях стоимость заимствования в быстро растущей экономике находится в диапазоне от 4 до 7 процентов. Но вместо этого заёмщики в таких странах пользуются преимуществами рекордно низкой ставки LIBOR (ниже 1 процента), которая предназначена для действительно проблемных экономик. Сегодняшний уровень LIBOR попросту слишком низок для некризисных экономик. Дешёвые кредиты способствуют злоупотреблению заимствованиями и раздуванию цен на активы по всему миру, кроме США, Британии, Японии и европейской периферии.

Как самая важная эталонная мировая ставка, LIBOR является ориентиром для условий по кредитам на сумму 10 триллионов долларов и деривативам на 350 триллионов долларов. Корпоративные кредиты, привязанные к LIBOR, преобладают в развивающихся странах, что способствует надуванию пузырей на этих рынках. Так, в Азии две трети крупных корпоративных кредитов ориентированы на LIBOR.

Подпись к изображению: Рекордно низкий уровень ставки LIBOR способствует надуванию кредитного и строительного пузырей, а также к раздуванию цен на активы в Азии, в том числе и в Сингапуре, изображённом на фото

Хотя продолжающееся сокращение программы валютного стимулирования ФРС привело к росту доходности облигаций на развивающихся рынках, пузырь по-прежнему огромен, потому что компании предпочитают пользоваться дешёвыми банковскими кредитами, ориентированными на LIBOR, вместо того, чтобы привлекать средства через рынок облигаций. Так что, скорее всего, пузырь на развивающихся рынках лопнет в результате повышения LIBOR и местных процентных ставок, а не сворачивания валютного стимулирования ФРС.

Однако пузыри, надувающиеся после 2009 года, едва ли можно ограничить только развивающимися странами, потому что они возникают также в Китае, Австралии, Канаде, Новой Зеландии и странах Северной Европы. Более того, рекордно низкий уровень LIBOR способствовал появлению пузырей в некоторых секторах экономики США. На LIBOR ориентирована большая часть кредитов на получение образования, 45 процентов стандартных ипотечных кредитов с плавающей ставкой и 80 процентов высокорисковых ипотечных кредитов с плавающей ставкой, многие автокредиты и кредитные карты.

Вышеперечисленные примеры — это только небольшая часть пузырей, надувающихся по всему миру из-за рекордно низкого уровня LIBOR. Бесчисленные пузыри более мелкого масштаба, системное неэффективное помещение капитала и другие перекосы дадут о себе знать, когда придёт конец экономике пузырей, появившихся после 2009 года. Как сказал Уоррен Баффетт, только когда волна отступает, становится видно, кто купался голым.

Каким образом лопнет «пузырь LIBOR»

LIBOR и подобные ей ставки не могут так долго оставаться на столь низком уровне без серьёзных последствий. Эти низкие ставки стимулируют то, что большинство экономистов называют «восстановлением» экономики. Но бесплатный сыр только в мышеловке, потому что на самом деле это «восстановление» представляет собой очередной кредитный пузырь и раздувание цен на активы. Мировой пузырь лопнет с ростом ставок. Скорее всего, они останутся низкими ещё несколько лет из-за вялых темпов роста экономик США и Британии. Это значит, что мировой кредитный пузырь надуется ещё сильнее и станет опаснее, в особенности для стран, не находящихся в кризисе, как уже говорилось.

Есть несколько возможных сценариев.

1. Экономический рост и уровень занятости в США и Британии улучшатся в течение следующих нескольких лет. Центробанки поднимут ставки, что вызовет и рост LIBOR.

2. Даже если эти показатели будут вяло расти, центробанки могут быть вынуждены поднять процентные ставки для борьбы с пузырями. Родственным этому является сценарий, когда инфляция и стагфляция покажут своё уродливое лицо, заставляя центробанки резко поднимать ставки.

3. Даже если сама ставка LIBOR не будет расти ещё много лет из-за отсутствия полноценного восстановления экономик США и Британии, надувание пузырей в некризисных странах подтолкнёт банки к увеличению своей маржи для компенсации высокого риска кредитования. Эффект от этого сценария аналогичен увеличению самой ставки LIBOR, то есть аномально дешёвые кредиты закончатся.

Итак, не обязателен рост LIBOR для того, чтобы лопнул этот пузырь. Он может рухнуть и под собственной тяжестью, увеличившись в течение следующих нескольких лет. Хотя время ещё есть, разрешением этой ситуации надо заняться сейчас, потому что расстройство экономики (долговой пузырь и раздувание цен на активы) происходит в данный момент.

Источник перевод для MixedNews — Наталья Головаха